- Warum persönliche Finanzplanung für Business-Manager notwendig ist

- Finanzen sparen: Unnötige Ausgaben ermitteln und Verschwendung reduzieren

- Auswahl geeigneter Anlageinstrumente zum langfristigen Vermögensaufbau

- Private Finanzen organisieren: Automatisierung mithilfe von Software

- Ein erfolgreiches Andersens Produkt: Lösung zur Verwaltung der persönlichen Finanzen

- Fazit

Persönliche Finanzplanung erfordert zweifellos Zeit, Aufmerksamkeit und Sorgfalt. Als Business-Manager wissen Sie jedoch, dass die Kontrolle über Ihre privaten Finanzen sowohl für Ihren persönlichen als auch für Ihren beruflichen Erfolg unerlässlich ist. Und mit dem Aufkommen von robuster Software muss die Finanzplanung nicht mehr entmutigend sein. Damit können Sie nun Ihre Ausgaben verfolgen, Schulden abbauen, Ersparnisse aufbauen und in Ihre Zukunft investieren – alles auf eine einfache und effiziente Weise.

In diesem Beitrag geben Andersens Experten Ihnen drei wichtige Tipps für die private Finanzplanung. Unsere Spezialisten erzählen Ihnen, wie Individualsoftware funktioniert, mit denen Sie den ganzen Prozess nahtlos und stressfrei gestalten können. Sie werden also einen soliden privaten Finanzplan erstellen und die finanzielle Freiheit erreichen, die Sie verdienen.

Warum persönliche Finanzplanung für Business-Manager notwendig ist

Die Finanzplanung für ein Unternehmen ist von großer Bedeutung. Aber ebenso wichtig ist es für Business-Manager, eine private Finanzübersicht zu machen und Finanzplanung zu betreiben. Ihre persönlichen Finanzen sind eng mit Ihrem Berufsleben verflochten. Indem Sie sie in den Griff bekommen, können Sie das Risiko von finanziellem Stress verringern, der sich negativ auf Ihre Arbeitsleistung und Ihr allgemeines Wohlbefinden auswirken kann.

Die private Finanzplanung ermöglicht es Ihnen, sich finanzielle Ziele für Ihre Zukunft zu setzen, z. B. für den Ruhestand zu sparen oder Schulden zu tilgen, und einen Plan zu erstellen, um diese Ziele zu erreichen. Indem Sie Ihre Einnahmen und Ausgaben im Auge behalten, werden Sie feststellen, in welchen Bereichen Sie Einsparungen vornehmen sollen, die dann wieder in Ihr Unternehmen investiert werden können.

Um erfolgreich mit Ihren eigenen Finanzen zu sein, sollten Sie die folgenden Schritte unternehmen:

- Erstellen eines Budgets

- Sparen für Notfälle

- Tilgung von Schulden

- Investieren in die Zukunft

- Planen für den Ruhestand

- Überwachen Ihrer Kreditwürdigkeit

- Erstellung eines privaten Finanzplans

- Überprüfung und Anpassung Ihres Plans

Es gibt auch andere Optionen. Laut Expertin und Podcasterin Larissa Kravitz ist die 50/30/20-Budgetierungsmethode ein einfacher und effektiver Weg, Ihre Finanzen zu verteilen. Bei diesem Ansatz werden 50 Prozent des Einkommens für feste Ausgaben und Kosten des täglichen Lebens verwendet, 30 Prozent für freie Ausgaben und die restlichen 20 Prozent für Sparen und Investitionen in die Zukunft. Wenn Sie auf solche Weise Ihre privaten Finanzen organisieren, erzielen Sie unbedingt Erfolg.

Die private Finanzverwaltung lässt Ihnen finanzielle Stabilität erreichen. Dadurch verbessern Sie Ihre allgemeine finanzielle Gesundheit, was langfristig zum Erfolg Ihres Unternehmens beiträgt.

Finanzen sparen: Unnötige Ausgaben ermitteln und Verschwendung reduzieren

Die Minimierung von Verschwendung ist ein wesentlicher Bestandteil der privaten Finanzplanung. Indem Sie Ihre Ausgaben unter die Lupe nehmen und Bereiche ermitteln, in denen Sie Einsparungen vornehmen können, setzen Sie Ressourcen frei, die Sie in Ihr Unternehmen reinvestieren oder zur Erreichung Ihrer finanziellen Ziele einsetzen können.

Beginnen Sie damit, Ihre Ausgaben im Auge zu behalten und einen Haushaltsplan zu erstellen, in dem Sie das Wesentliche ausweisen. Seien Sie dabei ehrlich zu sich selbst, was Sie wirklich benötigen. Wenn Sie beispielsweise viel Geld für Restaurantbesuche ausgeben, sollten Sie sich überlegen, ob Sie zu Hause kochen können. Sie werden überrascht sein, wie viel Sie mit der Zeit sparen können.

Sie sollten auch Ihre Abhängigkeit von Kreditkarten minimieren. Diese Karten sind in Notfällen zwar nützlich, aber mit ihnen gibt man zu viel Geld aus. Ziehen Sie stattdessen Bargeld oder eine Debitkarte in Betracht, um Ihr Budget einzuhalten und unnötige Schulden zu vermeiden.

Bei der Finanzplanung ist es auch wichtig, Ihre Ausgaben regelmäßig zu überprüfen und nach Möglichkeiten zu suchen, sie zu reduzieren. So können Sie unter anderem niedrigere Tarife für Dienstleistungen wie Internet, Telefon oder Versicherungen wählen. Auch durch Vergleich von Angeboten bei Anbietern oder Lieferanten können Sie bessere Konditionen finden.

Auswahl geeigneter Anlageinstrumente zum langfristigen Vermögensaufbau

Geeignete Anlageinstrumente sind entscheidend für den langfristigen Vermögensaufbau und das persönliche finanzielle Wachstum. Sie sollten sie sorgfältig auswählen. Achten Sie darauf, dass sie Ihren finanziellen Zielen und Ihrer Risikobereitschaft entsprechen.

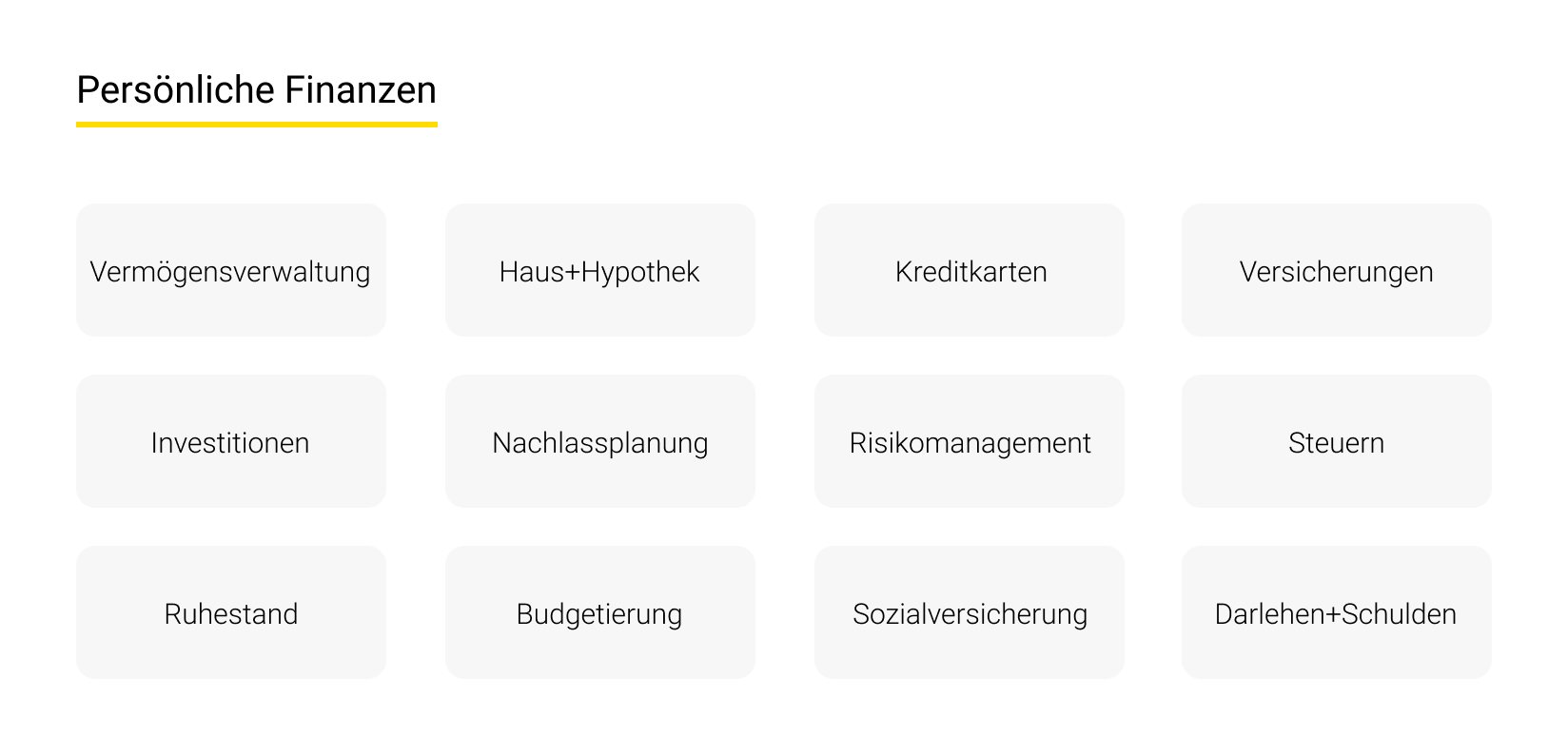

Es gibt viele Möglichkeiten: Aktien, Anleihen, Investmentfonds, börsengehandelte Fonds, Immobilien und alternative Anlagen wie Rohstoffe oder Kryptowährungen. Jede Anlageform hat ihre eigenen Vorteile und Risiken. Daher ist es wichtig, gründlich zu recherchieren und sich von einem Finanzexperten oder einem privaten Finanzmanager beraten zu lassen.

Eine beliebte Strategie für den langfristigen Vermögensaufbau ist der Durchschnittskosteneffekt. Dabei wird in regelmäßigen Abständen ein fester Geldbetrag in den Markt investiert, unabhängig von den aktuellen Marktbedingungen. So können Sie Marktschwankungen ausnutzen und im Laufe der Zeit möglicherweise niedrigere Durchschnittskosten pro Aktie erzielen.

Ein weiterer wichtiger Faktor ist die Diversifizierung. Dazu gehört die Streuung Ihrer Anlagen auf verschiedene Anlageklassen und Branchen, um das Gesamtrisiko zu verringern. Auf diese Weise können Sie Ihr Portfolio vor Marktschwankungen schützen und die langfristigen Renditen potenziell erhöhen.

Bemühen Sie sich, Ihr Portfolio regelmäßig zu überprüfen und neu auszubalancieren. Wenn Sie sich dem Ruhestand nähern, sollten Sie Ihre Anlagen in weniger riskante Optionen umschichten, um Ihr Vermögen zu schützen.

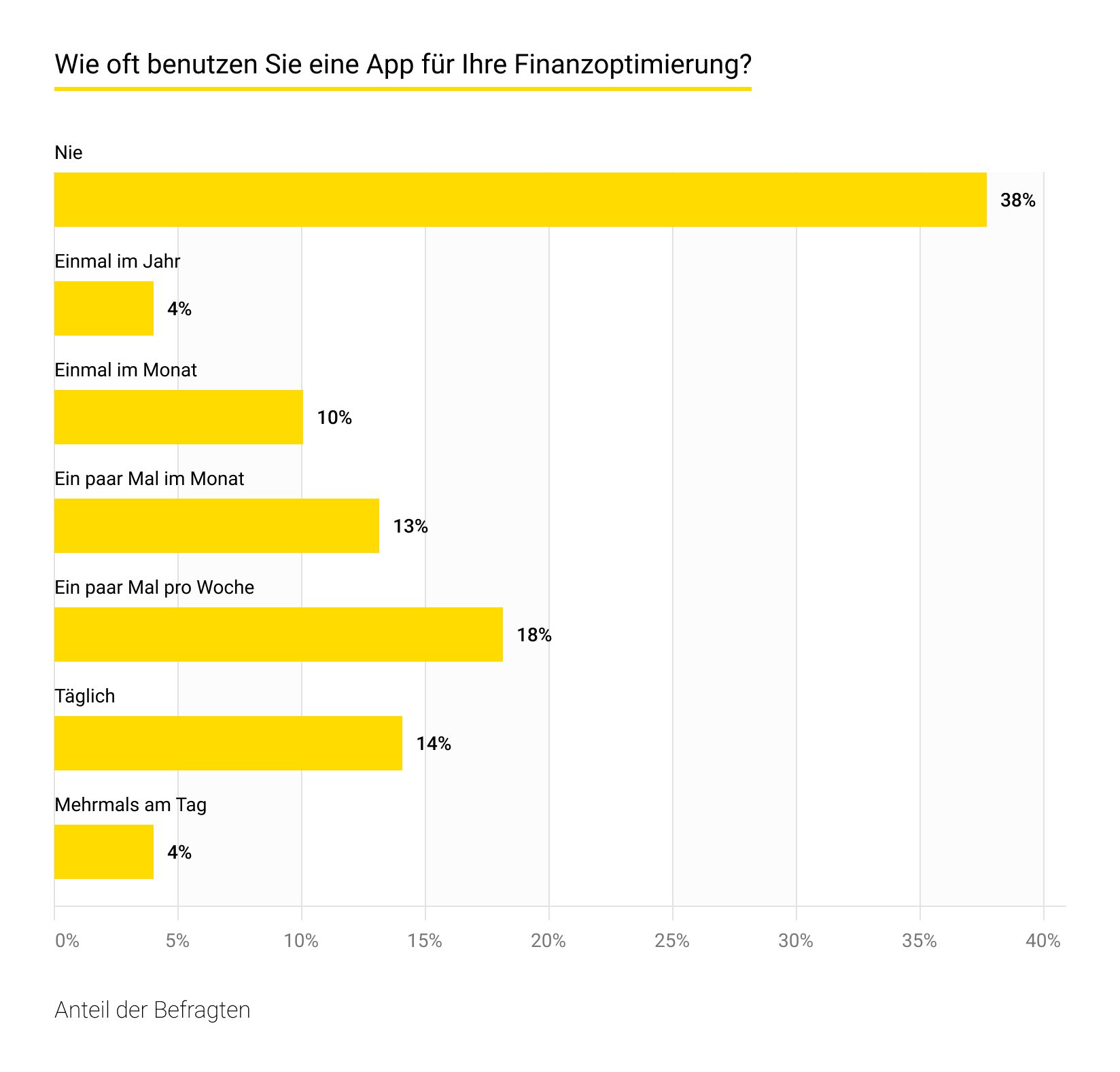

Private Finanzen organisieren: Automatisierung mithilfe von Software

Für eine seriöse Finanzplanung ist eine zuverlässige Finanzanwendung unverzichtbar. Hier sind die beliebtesten Apps in Deutschland, laut Statista. Es ist wichtig, eine digitale Lösung zu finden, die Ihre Ziele vollständig erfüllt. Wenn Sie ein hochwertiges Softwareprodukt für Ihr Unternehmen nutzen möchten, sollten Sie mit einer zuverlässigen IT-Agentur zusammenarbeiten.

Der Markt für persönliche Finanzsoftware ist sehr beliebt und wird bis 2027 voraussichtlich fast 1.600 Millionen US-Dollar erreichen. Der Haupttreiber für dieses Wachstum sind die finanziellen Zwänge, die Menschen dazu motivieren, solche Tools zu nutzen.

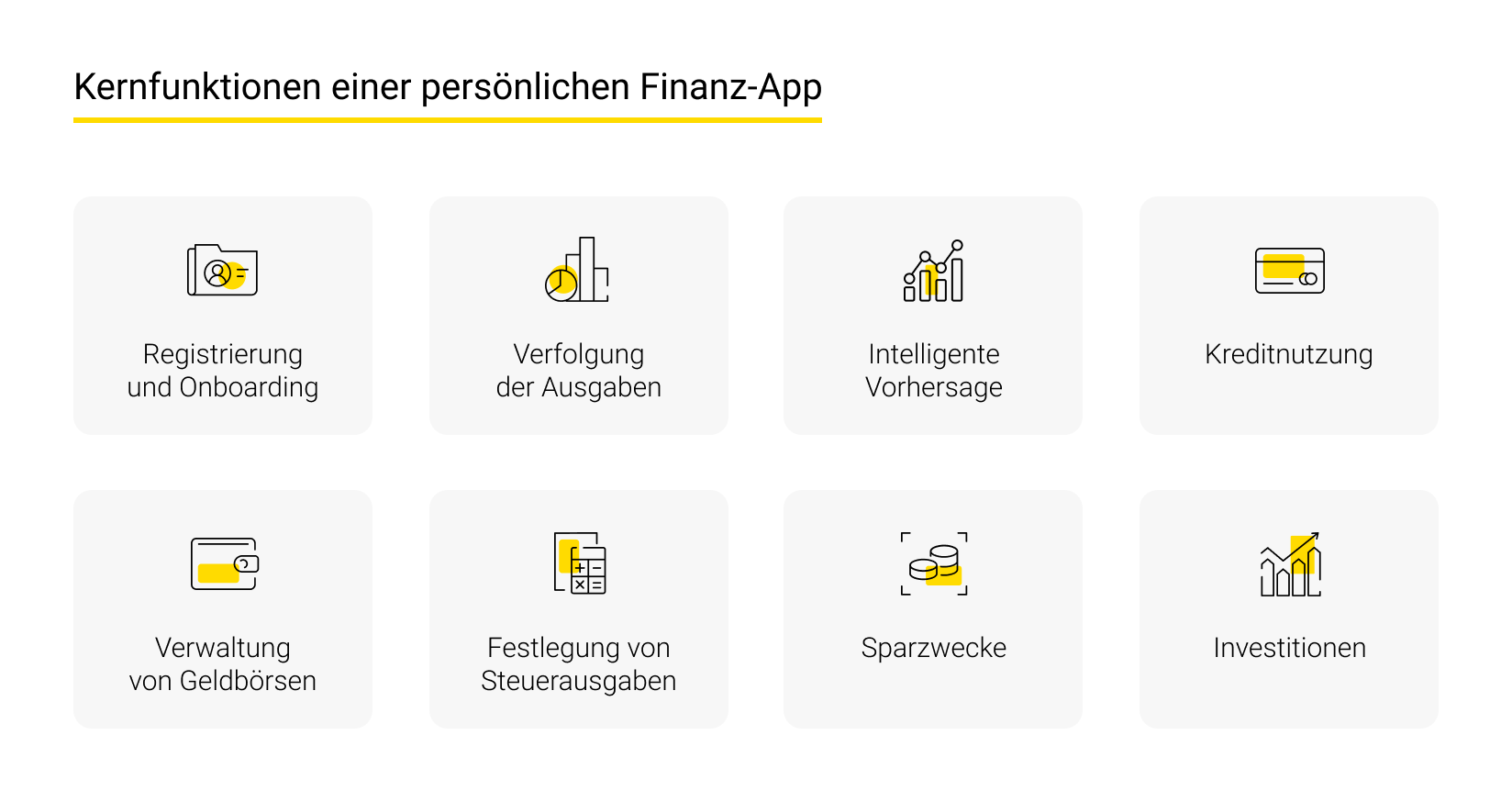

Das Hauptziel einer Finanz-App ist es, den Überblick über die folgenden Vorgänge zu behalten:

- Ausgabenkontrolle, d. h. das Setzen von Grenzen und Überwachung der Ausgaben;

- Tägliche Budgetierung, d. h. die Möglichkeit, Ihr finanzielles Verhalten zu planen, Ihre Muster zu korrigieren und zuverlässige Prognosen zu erstellen;

- Verwaltung der obligatorischen Abzüge und Zahlungen, z. B. Steuern, Kredite, Hypotheken, Versicherungen, Unterhaltszahlungen usw;

- Einkommensverfolgung, die alle Ihre Einkommensquellen, einschließlich Investitionen, umfasst, wobei alle Ihre Karten sicher miteinander verknüpft sind.

Eine optimale Lösung sollte auch in der Lage sein, Prognosen zu erstellen, Fortschritte zu überwachen und datengestützte Empfehlungen zu geben.

Die Mindestkriterien für eine erfolgreiche App sind:

- Intuitive Fintech-UI/UX mit klaren und ansprechenden Datenvisualisierungen;

- Zuverlässige Integration mit verfügbaren Finanzdienstleistern, z. B. Banken, Brokern, Kreditgebern, zur Datenerfassung und -verarbeitung in Echtzeit;

- Größtmögliche Sicherheit und absolute Konformität, um Sie vor Datenlecks und Cyberangriffen zu schützen;

- Raum für Personalisierung, z. B. Themen, Farben, Layouts;

- Gamification-Elemente, die persönliche Erfolge angemessen überwachen und hervorheben, um die Endnutzer zu fesseln und sie zu motivieren, den digitalen Assistenten so häufig wie möglich zu nutzen;

- KI-gestützte Fähigkeiten, um die Herausforderungen zu bewältigen, die typische Tools nicht bewältigen können, wie z. B. die Fähigkeit, regelmäßige Muster zu bewerten, Prognosen zu erstellen und Empfehlungen und Warnungen auszusprechen.

KI hat bereits das Potenzial, diese Probleme zu lösen, und zwar aus folgenden Gründen:

- Ihre Fähigkeit, Ereignisse nicht nur zu verfolgen, sondern eine durchgängige Datenverwaltung zu ermöglichen, bei der alle Muster klar identifiziert werden;

- Konversationsmaschinen, die mit den Benutzern auf menschenähnliche Weise interagieren und sie zu verantwortungsvollem Verhalten motivieren;

- Automatisierte Vorgänge, wie die Bezahlung von Rechnungen und Zinsen, damit die Endbenutzer sie nicht einfach vergessen können;

- Prognosen, die auf der Grundlage der vom Endbenutzer gesetzten Ziele erstellt werden;

- Präzise und regelmäßige Finanzberatung.

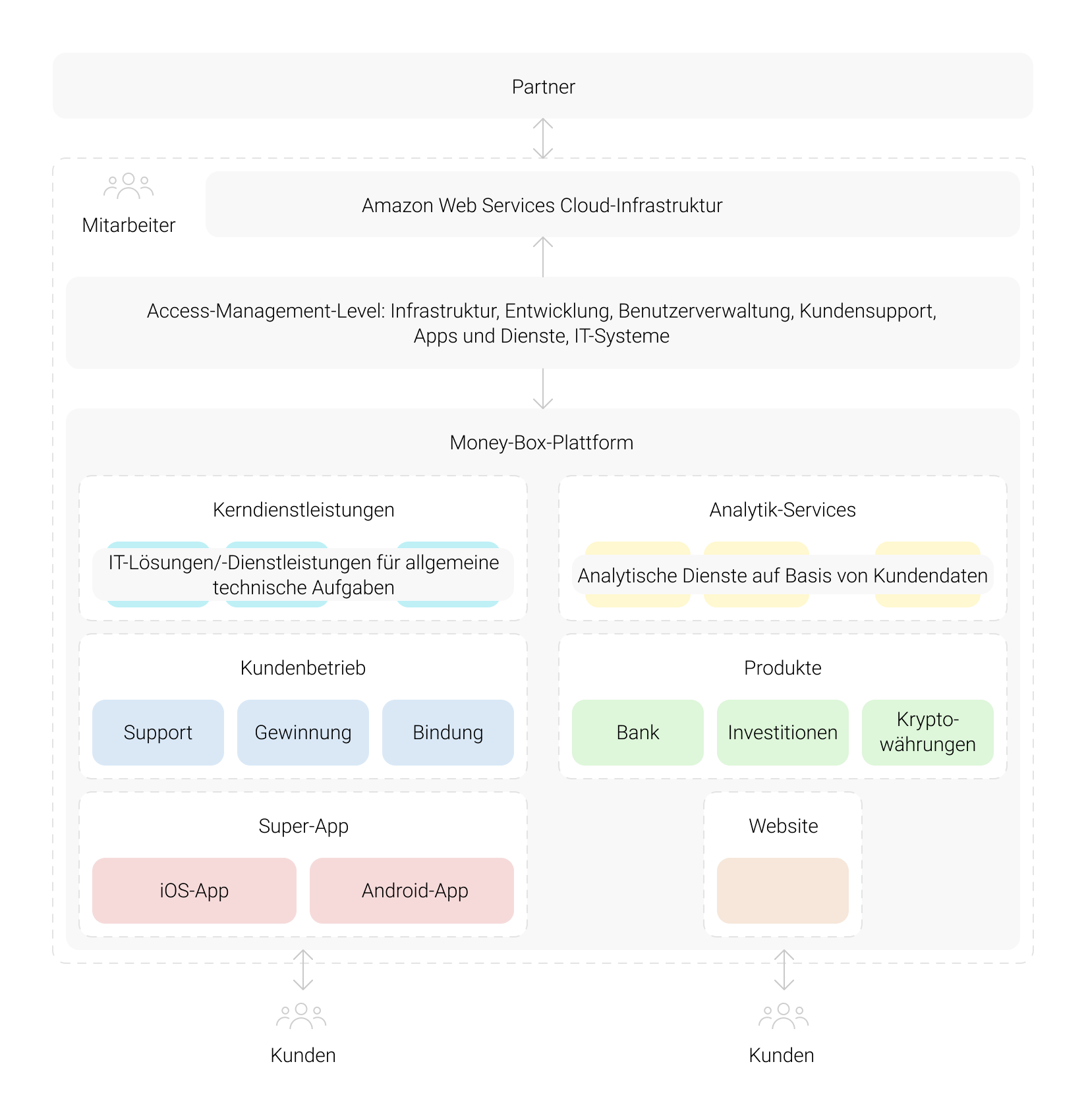

Eine robuste Software-Plattform umfasst:

- Kundenkonten

Ein System intuitiver und geschützter Kundenkonten. Als solches muss es den Endbenutzern leicht zugängliche Steuerelemente und anpassbare Dashboards zur Verfügung stellen, die für die Durchführung der gesamten Palette von Operationen erforderlich sind.

- Eingabeaufforderungen für Benutzer

Spezielle Informationsfenster, die den Benutzern angezeigt werden, um ihnen zu helfen, die Registrierungs- und Onboarding-Prozesse zu bewältigen und sie über neue Funktionen zu informieren.

- Wallet-Verwaltung

Dieser Funktionsbereich bezieht sich auf Zahlungsfunktionen, die mit den Karten der Kunden und anderen Bankanwendungen integriert sind. Er umfasst nicht nur die täglichen Ausgaben, sondern auch Aspekte wie Steuern, obligatorische Zahlungen, einschließlich Darlehen und Zinsen, Hypotheken, Zahlungen für öffentliche Versorgungsunternehmen usw.

- Tracking

Automatisierte Ausgabentracker mit der Möglichkeit, jeder Transaktion eine bestimmte Kategorie zuzuordnen und Ihre finanzielle Situation zu veranschaulichen. Zusätzlich zur Verfolgung und Speicherung von Daten können Sie KI-Tools hinzufügen, die in der Lage sind, Ihren Finanzverlauf zu analysieren, Prognosen zu erstellen und Ratschläge zu geben.

Ein erfolgreiches Andersens Produkt: Lösung zur Verwaltung der persönlichen Finanzen

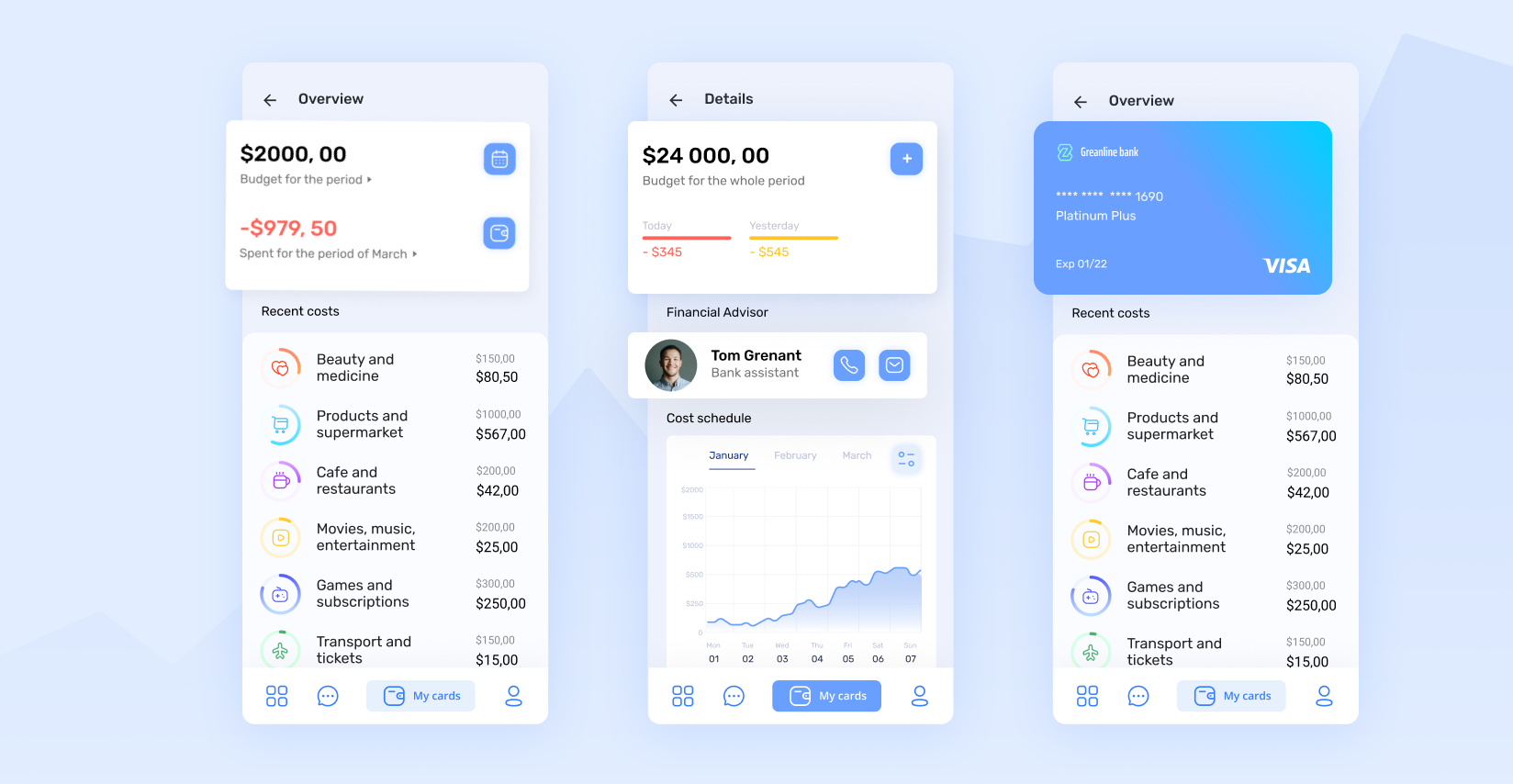

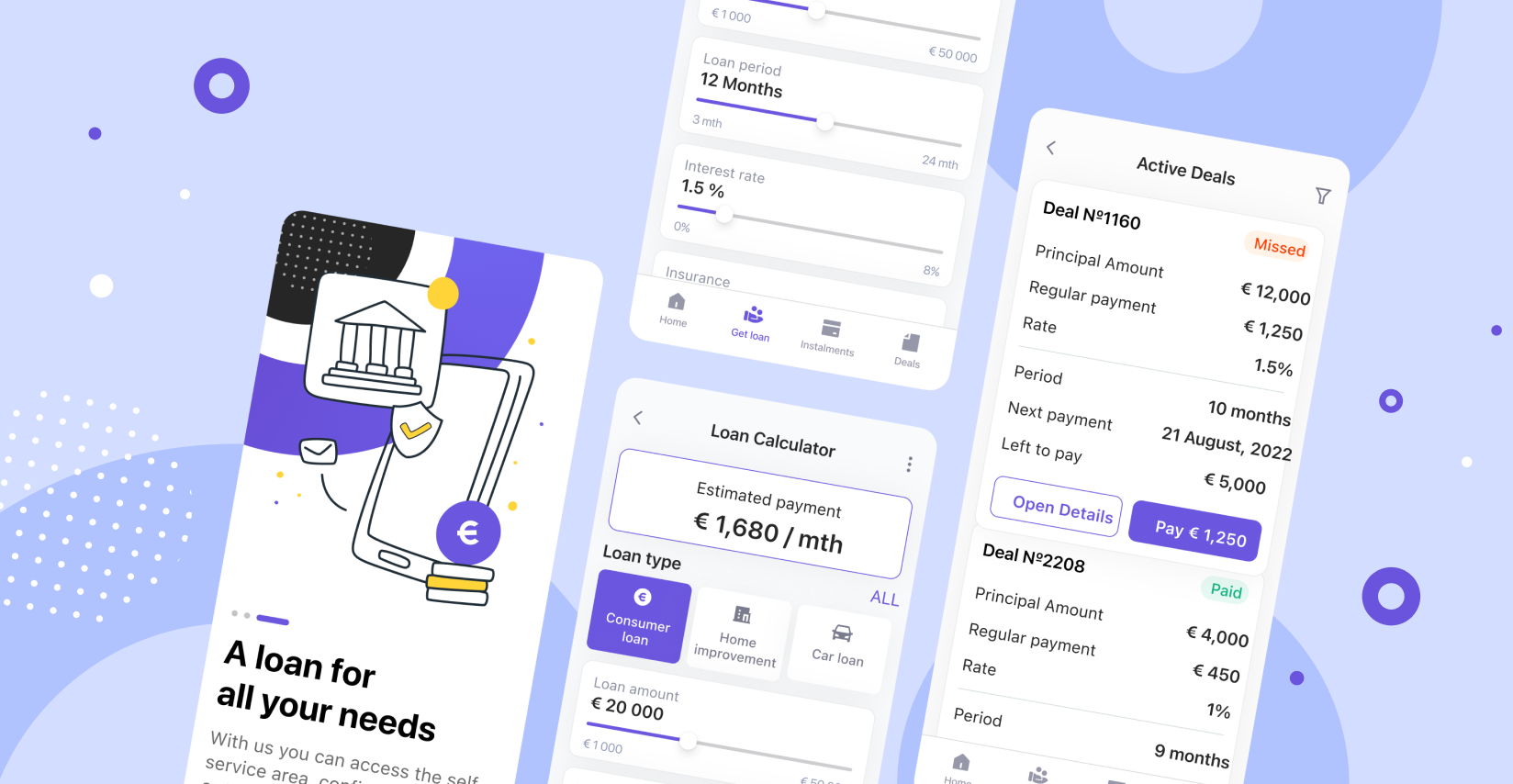

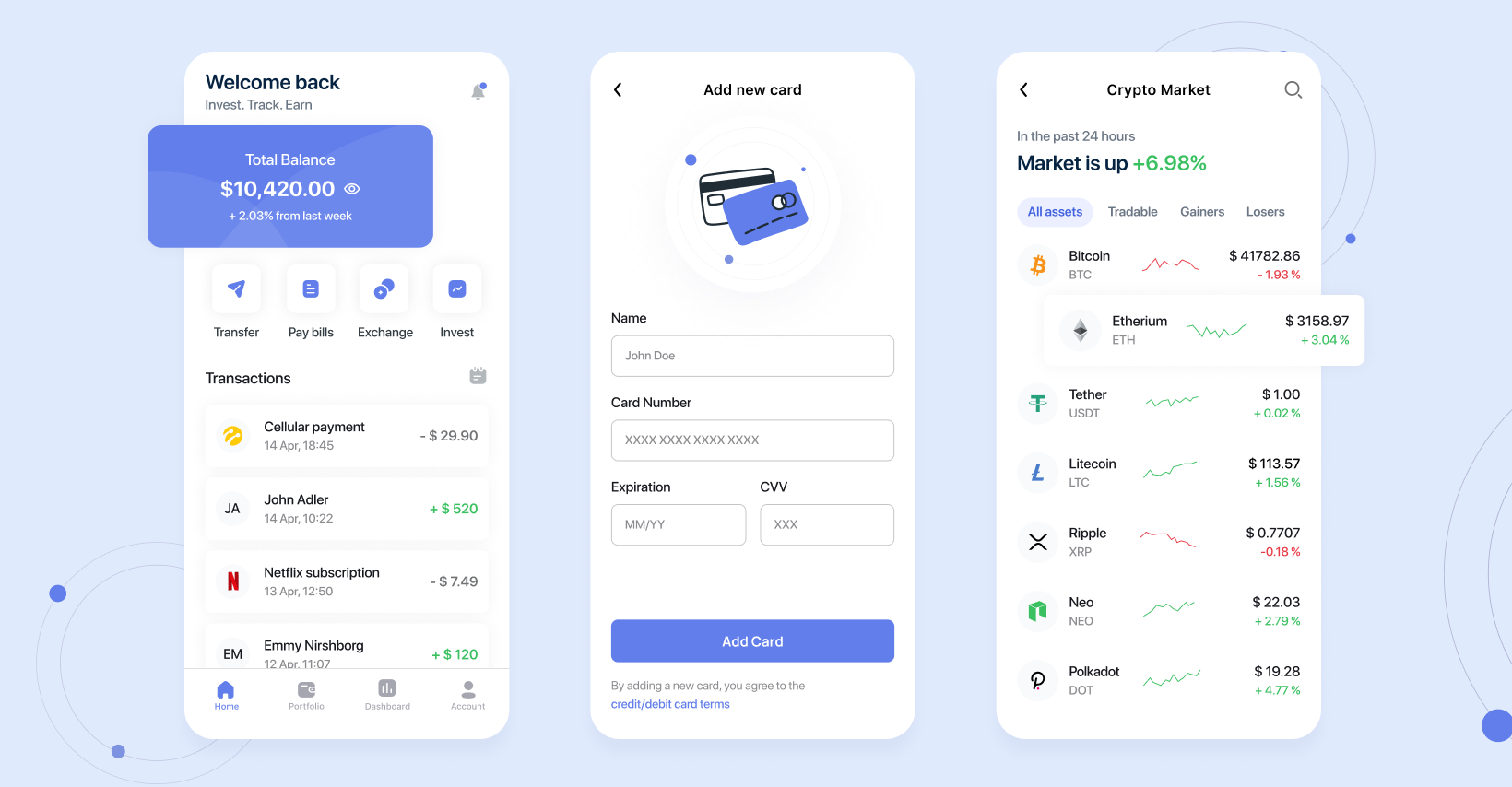

Unser Entwicklungsteam hat mit seiner hochmodernen mobilen Bankanwendung für persönliche Finanzverwaltung und digitalen Anlageplattform etwas wirklich Bemerkenswertes geschaffen. Dieses Produkt hat sich schnell zu einem Wendepunkt in der Welt des persönlichen Finanzmanagements entwickelt, da es den Benutzern eine einfache, flexible und völlig transparente Möglichkeit bietet, ihre privaten Finanzen zu verwalten.

Durch die Partnerschaft mit einer der größten deutschen Banken kann die Plattform nahtlos in eine lizenzierte Online-Banking-Software integriert werden und bietet Zugang zu Visa. Die Software bietet zwei Kontotypen – Standard und Prime – und gibt den Benutzern die Freiheit, die Option zu wählen, die am besten zu ihren Bedürfnissen passt.

Aber das ist noch nicht alles. Mit dieser innovativen digitalen Lösung können die Benutzer jede gewünschte Transaktion über die App durchführen – von der Hinzufügung ihrer Karten zu Google Pay und Apple Pay bis hin zur Speicherung ihrer privaten Guthaben in Dutzenden von verschiedenen Währungen. Und wenn man im Ausland mit der Karte bezahlt, kann man von einem günstigeren Wechselkurs profitieren als bei anderen Banken.

Mit dem verfügbaren Bruchteil-Aktienhandel können die Benutzer in Aktien und börsengehandelte Fonds investieren, ohne dass Provisionen anfallen. Die Partnerschaft der App mit der CM Equity AG ermöglicht den einfachen Kauf, die Lagerung und den Austausch von Kryptowährungen.

Darüber hinaus ermöglicht die Plattform das Anlegen von Pockets (zusätzlichen Konten mit eigener IBAN), die für bestimmte Arten von Rechnungen verwendet oder mit anderen geteilt werden können. All diese Funktionen und Möglichkeiten sind eng integriert und über eine einzige mobile Anwendungsschnittstelle, die sowohl auf iOS- als auch auf Android-Geräten verfügbar ist, leicht zugänglich.

Mit der einzigartigen Kombination aus digitalen Bankfunktionen, Anlageoptionen und Kryptowährungsangeboten bietet Andersens digitale Plattform eine ansprechende und benutzerfreundliche Möglichkeit, Ihre persönlichen Finanzen zu verwalten.

Fazit

Als Business-Manager sollten Sie Ihre privaten Finanzen verantwortungsvoll verwalten. Das hilft Ihnen nicht nur als Mensch, sondern auch als Fachmann in diesem Bereich. Wenn Sie sich für eine Strategie entschieden haben, diese Aufgabe mithilfe von robuster Software zu erledigen, helfen wir Ihnen gerne. Mit unseren hochkarätigen FinTech-Entwicklern und erstklassiger Finanzexpertise kann Andersen Ihr zuverlässiger Partner sein. Unsere Experten werden leistungsstarke Finanzsoftware für Sie entwickeln. Kontaktieren Sie uns, damit wir Ihr Projekt besprechen können.