- Was sind Finanztechnologie-Lösungen?

- Arten von Fintech-Lösungen für Unternehmen

- Zahlungs- und Abrechnungslösungen

- Finanzmanagement, Reporting und Buchhaltung

- Kredit- und Kapitalbeschaffungsplattformen

- RegTech- und Compliance-Lösungen

- InsurTech- und Risikomanagement-Tools

- Blockchain- und kryptobasierte Lösungen

- Warum Unternehmen solche Software brauchen

- Funktionsbereiche

- Geschäftsrelevante Vorteile

- Für wen sich der Einsatz lohnt

- Fintech-App-Entwicklung: Welche Kostenfaktoren zu beachten sind

- Funktionsumfang und Komplexität

- Sicherheit, Compliance und regulierte Anforderungen

- Design, Nutzerführung und Performance

- Technologie-Stack und Skalierbarkeit

- Qualitäts- und Sicherheitsprüfungen

- Wartung, Hosting und langfristige Betriebskosten

- Wie Unternehmen Fintech-Apps erfolgreich integrieren

- Bedeutung einer klaren Finanz-IT-Strategie

- API-basierte Integration in bestehende Systeme

- Change-Management und Mitarbeiterschulung

- Umgang mit Datenmigration und Legacy-Systemen

- Wie Andersen Fintech-Unternehmen und andere Organisationen zum Erfolg führt

- Kostenoptimierung durch modulare Architektur

- Sicherheit, Qualität und regulatorische Expertise

- Begleitung über den gesamten Lebenszyklus

- Fazit

Für viele Unternehmen gehören Fintech-Apps längst zum Alltag. Sie vereinfachen den Umgang mit Zahlungen, Ausgaben, Berichten und regulatorischen Pflichten. Und ihr Nutzen zeigt sich schnell im täglichen Betrieb.

Gleichzeitig hat sich die technologische Basis stark weiterentwickelt. Offene Schnittstellen, automatisierte Analysen und flexible Cloud-Modelle ermöglichen Lösungen, die sich ohne großen Aufwand in bestehende Systeme integrieren lassen. Deshalb setzen heute nicht nur Banken, sondern Unternehmen aus nahezu allen Branchen auf solche Anwendungen.

Dieser Artikel gibt einen Überblick darüber, welche Produkte dieser Art für moderne Unternehmen relevant sind.

Was sind Finanztechnologie-Lösungen?

Finanz-Apps sind verschieden. Einige richten sich klar an Endnutzer (z. B. Mobile-Banking-Produkte, Budgetplaner, Spar-Apps oder digitale Wallets), andere sind speziell für Unternehmen konzipiert. Während Verbraucher-Apps vor allem für persönliches Finanzmanagement nützlich und bequem sind, haben Business-Lösungen einen anderen Fokus.

Apps, Tools und Systeme dieser Art unterstützen oder vollständig automatisieren die zentralen Finanzprozesse einer Firma. Sie stehen nicht einzelne Konten oder persönliche Budgets im Vordergrund, sondern eine effiziente Steuerung betrieblicher Abläufe.

In der Praxis spielen sie vor allem in folgenden Bereichen eine große Rolle:

- Buchhaltung

- Zahlungsverkehr

- Compliance

- Finanzierung

Moderne Systeme strukturieren Zahlungsflüsse, erfassen Ausgaben automatisch, erstellen Berichte nahezu in Echtzeit und unterstützen Organisationen bei Kreditentscheidungen oder der Suche nach Kapital.

Technologisch basiert dieser Fortschritt auf drei Faktoren:

-

API-Ökosysteme und Open Banking, die einen sicheren Zugriff auf Bankdaten ermöglichen

-

Cloud-Architekturen, die flexibel skalieren und Updates vereinfachen

-

KI-gestützte Analytik, die Muster erkennt, Betrug identifiziert und Prognosen erstellt

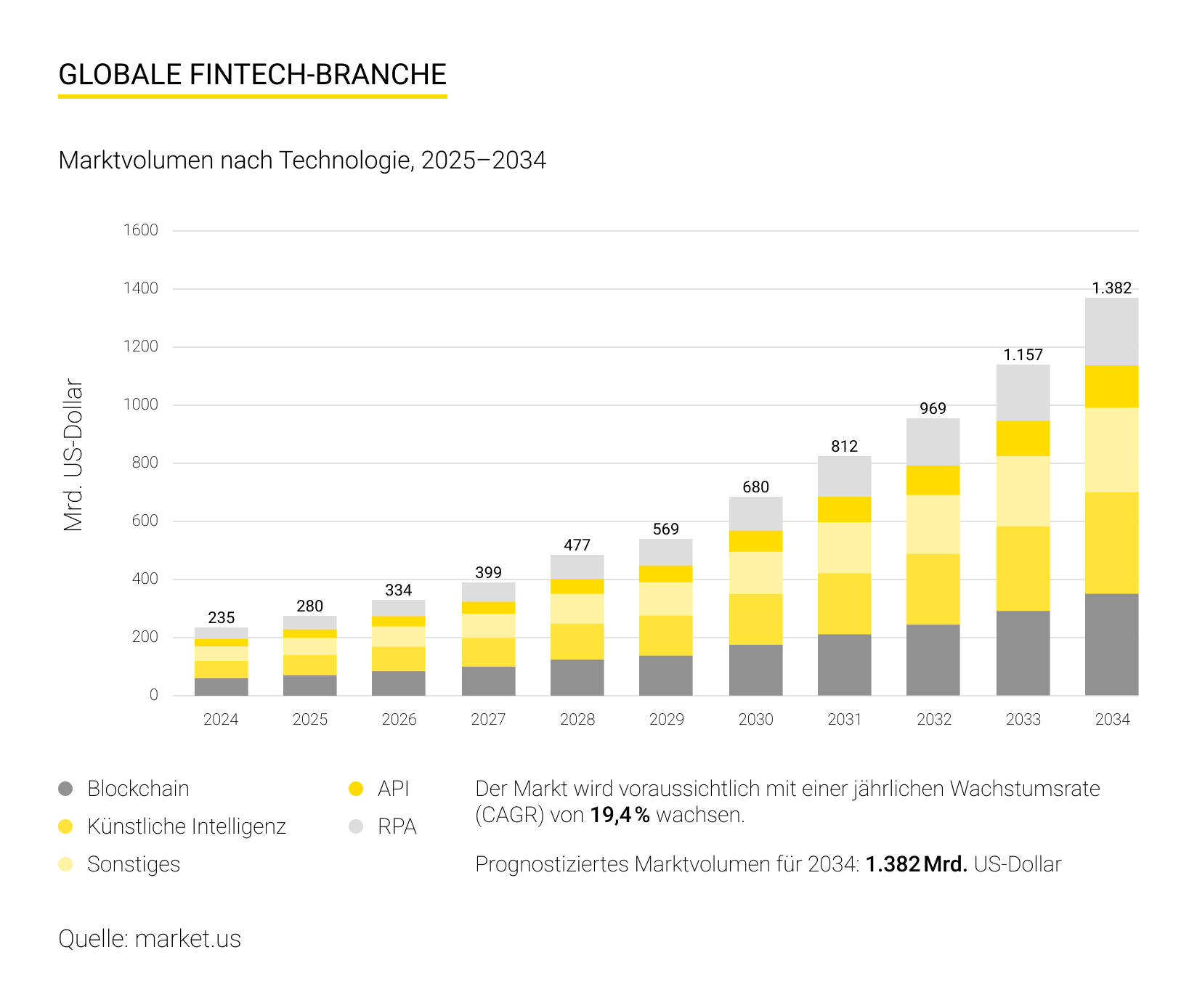

Gleichzeitig bewegt sich der globale Markt für Finanztechnologie weiter in Richtung integrierter Plattformen. Heute erwartet man Lösungen, die sich ohne großen Aufwand einfügen, zuverlässig arbeiten und den steigenden regulatorischen Ansprüchen gerecht werden. Dadurch rücken maßgeschneiderte Produkte zunehmend in den Mittelpunkt der digitalen Unternehmensstrategie.

Arten von Fintech-Lösungen für Unternehmen

Werfen wir nun einen Blick auf die am häufigsten genutzten Produkte. Die Auswahl ist groß, lässt sich jedoch in einige zentrale Kategorien einteilen.

Zahlungs- und Abrechnungslösungen

Diese decken den gesamten Zahlungsprozess ab. Sie umfassen Payment-Gateways, mobile Zahlungen, automatisierte Rechnungsstellung und mehr.

Dank ihnen profitieren Start-ups, KMU und Großunternehmen von schnelleren Transaktionen, weniger manuellen Eingaben und geringeren Fehlerquoten. Gleichzeitig verbessert sich das Kundenerlebnis, und Zahlungen laufen transparenter und reibungsloser ab.

Finanzmanagement, Reporting und Buchhaltung

Tools für Budgetierung, Cashflow-Analysen und Ausgabenverwaltung bieten Organisationen jeder Größe einen klaren Überblick über ihre finanzielle Lage. Auch die Buchhaltung lässt sich direkt einbinden: Belege werden erfasst, Buchungssätze automatisiert erstellt und Abstimmungen erleichtert.

Besonders effektiv ist dies, wenn leistungsstarke Systeme in ERP- oder CRM-Plattformen integriert werden. So sind die Daten zentral verfügbar und doppelte Eingaben werden vermieden.

Kredit- und Kapitalbeschaffungsplattformen

Diese Systeme unterstützen Unternehmen bei der Suche nach Finanzierungen, oft mit alternativen Modellen wie Peer-to-Peer-Krediten oder Revenue-Based Financing. Algorithmen bewerten dabei Risiken schneller. Organisationen können dadurch flexiblere und transparentere Entscheidungen treffen.

RegTech- und Compliance-Lösungen

In vielen Branchen verursachen regulatorische Anforderungen einen beträchtlichen Aufwand. Digitale KYC- und AML-Verfahren, automatisierte Berichte und Echtzeit-Überwachung helfen dabei, Vorgaben zuverlässig einzuhalten. Besonders regulierte Sektoren wie Finanzdienstleistungen, Gesundheitswesen oder Energie profitieren davon.

InsurTech- und Risikomanagement-Tools

Diese digitalisieren den Umgang mit Versicherungen, von der Policenverwaltung bis zur Schadensmeldung. Ergänzend liefern KI-Modelle Risikoeinschätzungen, die Unternehmen bei Versicherungsentscheidungen oder beim internen Risikomanagement unterstützen.

Blockchain- und kryptobasierte Lösungen

Sie kommen dort zum Einsatz, wo Nachvollziehbarkeit und Sicherheit unerlässlich sind. Dazu gehören Smart Contracts, tokenisierte Vermögenswerte oder digitale Audit Trails, die Transaktionen fälschungssicher dokumentieren. Für Unternehmen entsteht damit ein neues Niveau an Transparenz und Automatisierung.

Anwendungsbeispiele nach Unternehmensbereich

Vertrieb & E-Commerce: Mobile Payments, automatisierte Abrechnung

Finanzabteilung: Budgetierungstools, Cashflow-Forecasting, Reporting

Einkauf und Lieferkette: Dynamische Zahlungsmodelle, Blockchain-basiertes Tracking

HR und Administration: Lohnabrechnung, Spesenmanagement

Risikomanagement: KI-gestützte Betrugsprävention, Versicherungsanalytik

Warum Unternehmen solche Software brauchen

Da digitale Transformation für Unternehmen weltweit unverzichtbar ist, müssen Prozesse in allen Sektoren modernisiert werden. Auch der Finanzbereich ist davon betroffen. Als Folge sind Änderungen und neue Systeme notwendig. Daher haben Finanztechnologie-Lösungen einen strategischen Vorteil geschaffen.

Diese Systeme bündeln zentrale Finanzprozesse, ermöglichen schnelle Analysen und stellen sicher, dass Entscheidungen auf aktuellen und verlässlichen Daten basieren. Während einzelne Tools oft isoliert eingesetzt werden, bieten innovative Produkte einen ganzheitlichen Ansatz.

Funktionsbereiche

Eine zeitgemäße App umfasst mehrere Kernfunktionen:

-

Dashboard und Echtzeitdaten: Führungskräfte und Spezialisten erhalten jederzeit einen Überblick über Kontostände, Zahlungsflüsse und offene Forderungen. Diese werden in leicht verständlichen Grafiken und Berichten visualisiert.

-

Automatisierte Buchhaltung: Belege, Buchungssätze und Abstimmungen werden direkt in der Software erfasst. Dadurch wird manuelle Arbeit reduziert, und es treten fast keine Fehler mehr auf.

-

Integrationen: Moderne, funktionsreiche Produkte lassen sich nahtlos mit Bankkonten, ERP-Systemen oder Steuer-Software verbinden. Dadurch entstehen verlässliche Datenflüsse ohne Medienbrüche.

-

Sicherheits-Features: Multi-Faktor-Authentifizierung, Ende-zu-Ende-Verschlüsselung und biometrische Anmeldungen gewährleisten, dass sensible Finanzinformationen geschützt bleiben.

Geschäftsrelevante Vorteile

Die Integration einer App bringt handfeste Vorteile:

-

Prozessautomatisierung: Routineaufgaben wie Zahlungsabwicklung, Rechnungsstellung oder Reporting laufen automatisch. Dadurch werden wertvolle Ressourcen frei.

-

Transparenz und Datenqualität: Echtzeitdaten und konsolidierte Informationen schaffen ein klares Bild der finanziellen Lage.

-

Kostensenkung: Weniger manuelle Arbeit, geringere Fehlerquoten und optimierte Abläufe reduzieren operative Kosten.

-

Bessere Entscheidungsfindung: Analytische Funktionen und Berichte ermöglichen fundierte strategische Entscheidungen.

-

Mobiler Zugriff und Geschwindigkeit: Mitarbeitende können von überall aus auf Finanzdaten zugreifen und Abläufe direkt steuern.

Für wen sich der Einsatz lohnt

Nicht alle Branchen nutzen Fintech-Apps in gleichem Umfang, doch besonders profitieren:

-

KMU, die Prozesse vereinfachen und schnell skalieren möchten

-

E-Commerce-Unternehmen, die Zahlungsströme in Echtzeit verwalten müssen

-

Finanzdienstleister, die Compliance und Kundentransparenz verbessern wollen

-

Unternehmen mit internationaler Tätigkeit, die verschiedene Währungen und regulatorische Anforderungen abbilden müssen

Fintech-App-Entwicklung: Welche Kostenfaktoren zu beachten sind

Die Vorteile überzeugen, aber die Entwicklung einer App ist ein komplexes Unterfangen – auch kostspielig in bestimmten Fällen. Die Kosten hängen von mehreren Faktoren ab. Firmen sollten diese Aspekte frühzeitig berücksichtigen. So kann die Investition effizient gestaltet und das Produkt passgenau auf die Geschäftsbedürfnisse abgestimmt werden.

Funktionsumfang und Komplexität

Der Funktionsumfang ist einer der größten Kostentreiber. Basisfunktionen wie Zahlungsabwicklung, Dashboard oder Buchhaltung lassen sich verhältnismäßig schnell umsetzen. Werden jedoch intelligente Analysen, Prognosen oder komplexe Reporting-Tools integriert, steigen sowohl Entwicklungsaufwand als auch Kosten. Ebenso wirkt sich die Anzahl der Integrationen in externe Systeme wie Banken, ERP- oder Steuer-Software direkt auf die Komplexität und die Entwicklungsdauer aus.

Sicherheit, Compliance und regulierte Anforderungen

Fintech-Apps unterliegen strengen regulatorischen Vorgaben. Die Einhaltung von PSD2, BaFin-Richtlinien oder Datenschutzgesetzen ist verpflichtend und beeinflusst Architektur, Funktionsumfang und Testaufwand. Je komplexer die Sicherheits- und Compliance-Anforderungen, desto höher fallen die Entwicklungskosten und die Projektlaufzeit aus.

Design, Nutzerführung und Performance

Ein intuitives Design und eine klare Nutzerführung sind entscheidend für die Akzeptanz. Optimierte Oberflächen und schnelle Reaktionszeiten fördern die Nutzerbindung und steigern die Effizienz der Geschäftsprozesse. Investitionen in Usability und Performance wirken sich daher direkt auf den Projekterfolg aus.

Technologie-Stack und Skalierbarkeit

Die Wahl des Technologie-Stacks bestimmt ebenfalls Kosten und Flexibilität. Native Apps bieten maximale Performance, während Cross-Platform-Lösungen Entwicklungsaufwand und Zeit sparen können. Cloud-Architekturen ermöglichen skalierbare Lösungen, und eine robuste API-Infrastruktur erleichtert künftige Erweiterungen und Systemintegration.

Qualitäts- und Sicherheitsprüfungen

Um Ausfälle, Sicherheitslücken oder regulatorische Probleme zu vermeiden, sind umfangreiche Prüfungen notwendig. Dazu gehören Penetration-Tests, Code-Audits und Zertifizierungen. Diese Maßnahmen erhöhen die Anfangsinvestition, sichern aber langfristig Stabilität, Vertrauen und Compliance.

Wartung, Hosting und langfristige Betriebskosten

Auch nach dem Launch fallen laufende Kosten an: Updates aufgrund geänderter Vorschriften, Server-Hosting, Performance-Optimierungen und kontinuierliche Weiterentwicklung müssen einkalkuliert werden.

Eine vorausschauende Planung sorgt dafür, dass die App langfristig leistungsfähig und sicher bleibt.

Kosten nach Komplexität: Niveau, Typische Funktionen, Orientierungswert für Budget (EUR)

- Basis. Kontostandsabfrage, einfache Überweisungen, Nutzerprofile. Rund 43.000–60.000+

- Erweitert. Zahlungsabwicklung, KYC-Integration, Kartenverwaltung, Basis-Analytics. Ca. 86.000–112.000+

- Hochkomplex. KI-gestützte Analysen, Investment-Tools, Multi-Währungs-Support. Etwa 129.000–172.000+

Hinweis: Zusätzliche Sicherheits- und Compliance-Maßnahmen (Zwei-Faktor-Authentifizierung, biometrische Logins oder Enterprise-Verschlüsselung) können das Budget um etwa 20–30 % erhöhen.

Wie Unternehmen Fintech-Apps erfolgreich integrieren

Die Einführung von solchen Produkten erfordert strategische Planung, organisatorische Anpassungen und Klarheit. Damit man den maximalen Nutzen aus digitalen Finanztools ziehen kann, sollten mehrere Aspekte berücksichtigt werden.

Bedeutung einer klaren Finanz-IT-Strategie

Eine durchdachte Strategie bildet die Basis für jede erfolgreiche Integration. Sie definiert Ziele, Prioritäten und Verantwortlichkeiten, legt den Rahmen für Investitionen fest und stellt sicher, dass neue Produkte die bestehende IT-Landschaft sinnvoll ergänzen. Wenn sie nicht vorhanden ist, besteht die Gefahr von Doppelentwicklungen, ineffizienten Prozessen oder fehlender Skalierbarkeit.

API-basierte Integration in bestehende Systeme

Die meisten modernen Apps setzen auf API-gestützte Schnittstellen, die eine direkte Anbindung an bestehende ERP-, CRM- oder Buchhaltungssysteme ermöglichen. So lassen sich Finanzdaten zentral verwalten, Prozesse automatisieren und manuelle Übertragungen reduzieren. Eine saubere API-Architektur erleichtert zudem spätere Erweiterungen und neue Integrationen, zum Beispiel bei zusätzlicher Software oder cloudbasierten Tools.

Change-Management und Mitarbeiterschulung

Die Einführung robuster Finanzlösungen verändert gewohnte Abläufe und Rollen im Unternehmen. Ein strukturiertes Change-Management unterstützt Mitarbeitende dabei, sich auf neue Abläufe einzustellen.

Ergänzend sind gezielte Schulungen wichtig. Nur wer die Funktionen und Vorteile einer Softwarelösung versteht, kann sie effizient nutzen und damit das volle Potenzial ausschöpfen.

Umgang mit Datenmigration und Legacy-Systemen

In vielen Unternehmen existieren Altsysteme, die nach wie vor geschäftskritische Daten enthalten. Eine sorgfältige Datenmigration ist essenziell, um Informationsverluste zu vermeiden und die Datenqualität sicherzustellen. Gleichzeitig müssen solche Systeme oft parallel betrieben oder schrittweise abgelöst werden.

Eine durchdachte Migrationsstrategie minimiert Risiken und sorgt für einen reibungslosen Übergang zu modernen Softwareprodukten.

Wie Andersen Fintech-Unternehmen und andere Organisationen zum Erfolg führt

Andersen unterstützt Fintech-Unternehmen und andere Organisationen bei der Entwicklung maßgeschneiderter Produkte. Dazu zählen unter anderem:

- Banking- und Payment-Lösungen

- Reporting

- Compliance-Tools

- Kreditmanagement-Systeme

- Risikoanalyse-Software

- Buchhaltungs- und Rechnungswesen-Lösungen

- Investitions- und Portfolio-Management-Tools

- Mobile Finanz-Apps

Unsere Erfahrung umfasst über 350 erfolgreich abgeschlossene Projekte. Ein Team von mehr als 480 spezialisierten Entwicklern sorgt dafür, dass digitale Produkte den branchenspezifischen Anforderungen und regulatorischen Vorgaben gerecht werden. Rund 70 % unserer Experten verfügen über mehr als fünf Jahre Erfahrung im Finanzbereich.

Bei der Fintech-Softwareentwicklung setzen wir auf mehrere Hebel, um alles effizient, sicher und zukunftsfähig umzusetzen.

Kostenoptimierung durch modulare Architektur

Durch modulare Strukturen und wiederverwendbare Komponenten werden Entwicklungsprozesse effizient gestaltet. Skalierbare Cloud-Architekturen fördern das Wachstum unserer Kunden, während optimierte Projektmethoden die Entwicklungszeit verkürzen und Budgets planbar machen. So lassen sich Funktionen schrittweise erweitern und die Software flexibel an neue Anforderungen anpassen.

Sicherheit, Qualität und regulatorische Expertise

Sicherheit steht bei der Fintech-App-Entwicklung von Anfang an im Fokus. Security by Design, Testautomatisierung und die Einhaltung europäischer Regularien wie PSD2 und DSGVO sind integraler Bestandteil unserer Arbeit. So entstehen Softwarelösungen, die sowohl hohe Sicherheitsstandards erfüllen als auch die regulatorische Compliance für Unternehmen zuverlässig gewährleisten.

Begleitung über den gesamten Lebenszyklus

Andersen unterstützt Unternehmen vom ersten Beratungsgespräch bis zum produktiven Betrieb. Unsere Leistungen umfassen:

-

Beratung & Architektur: Analyse der Anforderungen, Auswahl passender Technologien und Erstellung einer klaren Produktstrategie.

-

Entwicklung & Integration: Umsetzung maßgeschneiderter Lösungen und nahtlose Einbindung in bestehende Systeme wie ERP, CRM oder Buchhaltungssoftware.

-

Betrieb & Weiterentwicklung: Wartung, Updates bei regulatorischen Änderungen und kontinuierliche Optimierung zur Sicherstellung von Performance, Stabilität und Nutzerfreundlichkeit.

Mit dieser ganzheitlichen Betreuung profitieren Unternehmen von schnellen, sicheren und skalierbaren Systemen, die auf ihre individuellen Geschäftsbedürfnisse zugeschnitten sind.

Fazit

Moderne Fintech-Lösungen eröffnen zahlreiche Möglichkeiten, Finanzprozesse effizienter, transparenter und kostensparender zu gestalten. Wer frühzeitig auf digitale Tools setzt, stärkt die Wettbewerbsfähigkeit und legt die Basis für nachhaltiges Wachstum.

Dabei kommt es auf einen verlässlichen Partner an, der Erfahrung in der Entwicklung von Softwarelösungen für die Finanzbranche hat. Mit einem Team, das sowohl technisches Know-how als auch Branchenexpertise vereint, lassen sich Softwareprodukte erfolgreich umsetzen.