Der Kunde hat beschlossen, seine vertraulichen Daten zu schützen

Eine Finanzlösung zur Kontrolle und Erleichterung der Kreditvergabe

Kundeninformationen

In diesem Geschäftsfall haben wir mit einem wachsenden europäischen Unternehmen zusammengearbeitet. Sie haben ein starkes Interesse an FinTech und besonders an der Kreditbranche.

![[object Object] on the map](https://static.andersenlab.com/andersenlab/new-andersensite/bg-for-blocks/about-the-client/serbia-desktop-2x.png)

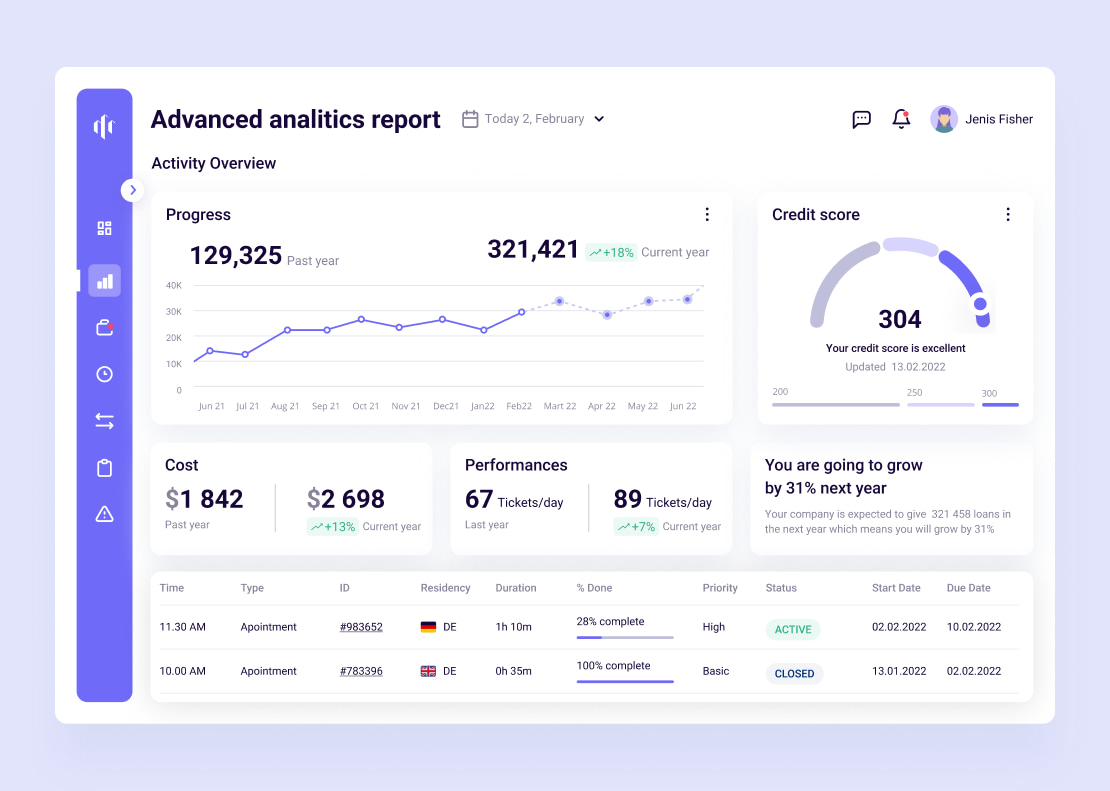

Projektübersicht

Dieses IT-Projekt wurde für eine der größten Bankenholdings in Osteuropa umgesetzt. Dort ist man ständig mit unzähligen Prozessen rund um die Erstellung von Kreditangeboten und die Bearbeitung von Kreditanträgen beschäftigt. Diese Prozesse umfassen typischerweise mehrere wichtige Schritte, wie beispielsweise die Identitätsprüfung, die Kreditwürdigkeitsprüfung, die Prüfung der Produktberechtigung sowie die Festlegung der Konditionen und Beträge.

Vor der Einführung der IT-Lösung waren das Onboarding der Kunden und die Bearbeitung der Anträge manuell und ineffizient. Die Bankangestellten mussten die Kundendaten erfassen und die Systemeinträge von Hand aktualisieren. Auch die Prüfung der Förderkriterien und das anschließende Erstellen der Angebote erfolgte manuell. Dieser zeitaufwendige Verwaltungsprozess schränkte die Möglichkeiten der Banken stark ein.

Die Kreditfabrik sollte nun diesen komplexen und zeitintensiven Entscheidungsprozess automatisieren und vereinfachen. Sie basiert auf einer Microservice-Architektur mit einer zentralen KI-gesteuerten Plattform. Eine solche Technologie ermöglicht es, nicht nur schnell und effektiv auf Kundenanfragen zu reagieren, sondern diese auch vorherzusagen.

Somit kann der Kunde zeitnah Kreditangebote generieren, die bereits im voraus sicher bewilligt werden können.

Technischer Ansatz

Die Mikroservice-Architektur der Kreditfabrik wurde auf der Grundlage der Camunda-BPM-Engine strukturiert und aufgebaut. Eine solche Engine ist eine Sammlung von Bibliotheken, die es ermöglichen, vordefinierte Prozesse auszuführen.

Dieser Ansatz ermöglichte es uns, eine flexible und skalierbare Architektur zu erstellen, die folgende Vorteile bietet:

- Die Möglichkeit, den Prozess ab dem Zeitpunkt eines kürzlichen technischen Fehlers wiederherzustellen; darüber hinaus ist eine solche Funktion direkt von Anfang an verfügbar;

- Die Integration der GUI ermöglicht Echtzeitüberwachung;

- Die Fähigkeit, Modultests zu schaffen, die sich nicht nur auf die Logik und Integration, sondern auch auf den Prozess selbst konzentrieren;

- Die Microservices, die für die Phasen der Kreditfabrik verantwortlich sind, wurden als Java-Komponenten unter Verwendung des Spring-Frameworks bereitgestellt und über Spring Boot konfiguriert. Die Komponenten selbst stützen sich auf ihre eigenen Datenquellen, die auf dem PostgreSQL-DBMS basieren.

- Da die Kreditfabrik darauf abzielt, Entscheidungen in kürzester Zeit zu treffen, erfolgt der Datenbankzugriff über Spring ORM, um schnelle und datenintensive Abfragen effizient zu bewältigen. Die Kommunikation zwischen den verschiedenen Systemkomponenten erfolgt asynchron und nutzt dazu Apache Kafka.

- Zusätzlich dazu sind die Microservices mit externen Systemen über vielfältige Technologien und Protokolle integriert, darunter REST API, IBM MQ und Apache Kafka.

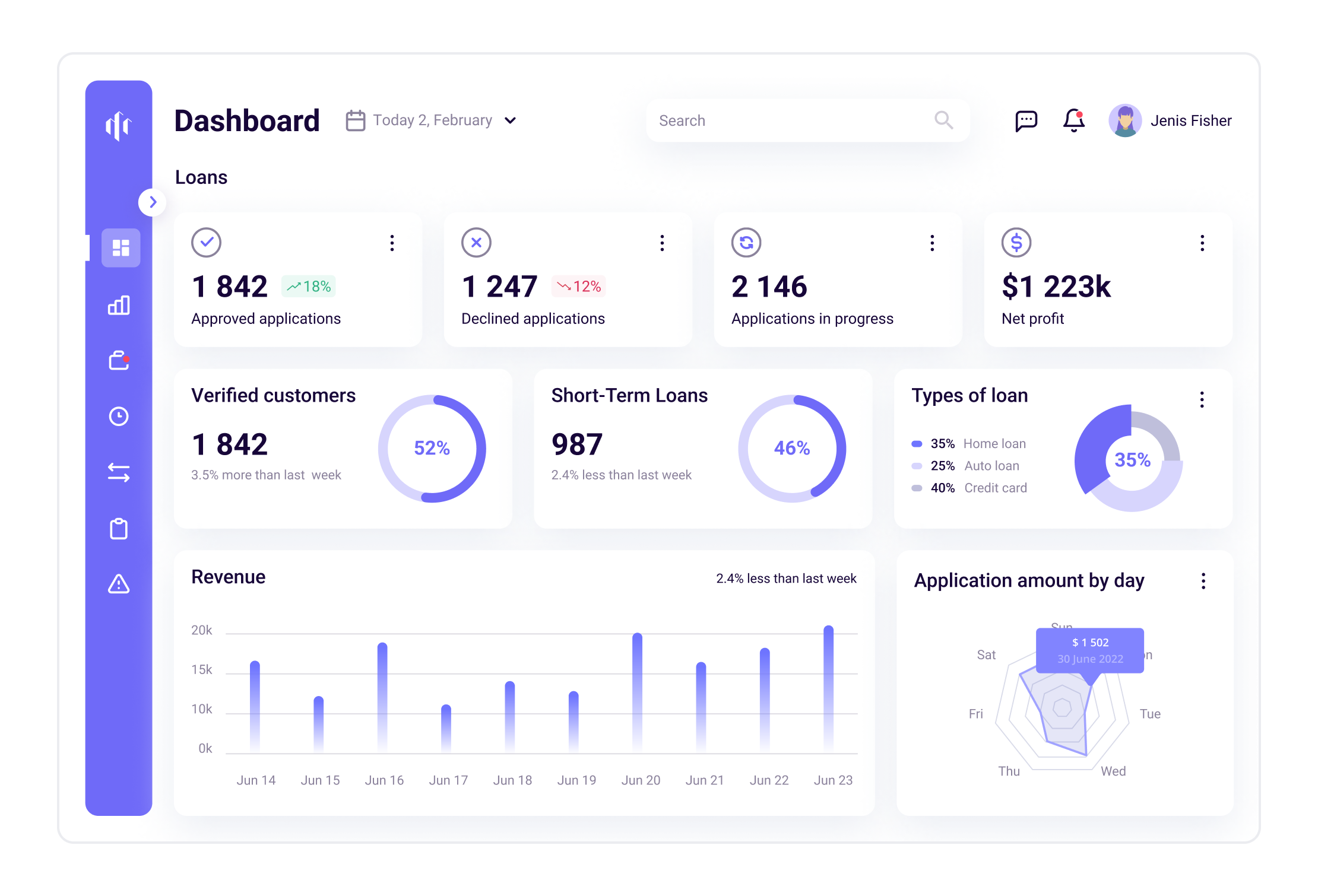

App-Funktionalität

Die Architektur der Kreditfabrik basierte auf statistischen Modellen, die sämtliche verfügbaren Informationen für die Bewertung heranzogen. Zu Beginn des Kreditfabrikbetriebs führte die Bank Modelle zur Beurteilung des Kreditrisikos und zur Ermittlung der Bereitschaft der Kunden zur Nutzung von Kreditprodukten ein. Das Besondere an dieser Kreditfabrik besteht darin, dass diese Modelle über Abfragen an eine zentrale Plattform verarbeitet werden, um die verschiedenen Betriebsmodi auszuführen.

Die Kreditfabrik nutzt mehrere Module, um verschiedene Aufgaben zu erfüllen:

- Bewertung der Kreditwürdigkeit (Hauptquellen - Kreditbüros und interne Bankdaten);

- Einschätzung des Risikos von Zahlungsausfällen;

- Auswahl eines geeigneten Kreditprodukts für den Kunden basierend auf Neigungsmodellen;

- Beurteilung der Verlässlichkeit;

- Bewertung der Solvenz (Einkommen, Transaktionen und andere interne Daten);

- Festlegung des Kreditlimits;

- Spezifikationen für den Preis;

Diese statistischen Modelle tragen dazu bei, maßgeschneiderte Kreditangebote für Kunden zu erstellen. Dadurch erhalten Kreditnehmer von der Bank rechtzeitig, bequem und über den optimalen Servicekanal vorab genehmigte Kreditprodukte.

Die hochentwickelten analytischen Fähigkeiten sind direkt für die Auswahl spezifischer Kreditangebote verantwortlich. Das bedeutet, es handelt sich um eine KI-gesteuerte Plattform zur Anwendung und Verwaltung der im Prozess verwendeten Modelle. Diese Plattform kombiniert die Leistungsfähigkeit innovativer Modellierungs- und maschinelles Lernen-Methoden, einschließlich NLP, Graphenanalyse, Geoanalyse usw., und nutzt dabei eine breite Palette von internen und externen Daten.

Noch wichtiger ist, dass diese Modelle, die mithilfe der verfügbaren Algorithmen erstellt wurden, eigenständig lernen, während sie neue Daten verarbeiten, und somit aktiv und äußerst hilfreich sind. Zum Beispiel konnten mithilfe von ihnen Bewertungsmodelle für die Abwanderungsraten verschiedener Kunden- und Antwortgruppen auf Kreditprodukte in der gesamten Kundenbasis entwickelt und implementiert werden.

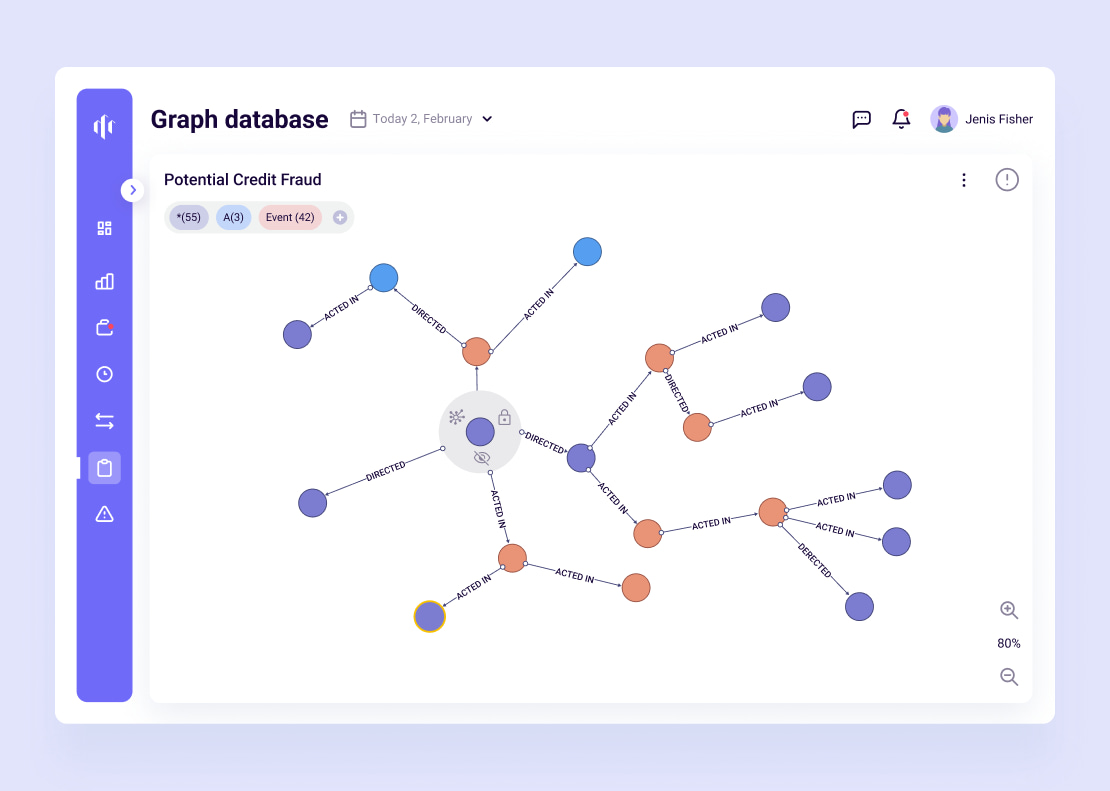

Schließlich haben wir erfolgreich Graphenanalysen, Beziehungsanalysen und Widerspruchsverfahren in die resultierende IT-Lösung integriert, um die Identifizierung, Untersuchung und Bekämpfung von Kreditbetrug zu unterstützen.

Lösung

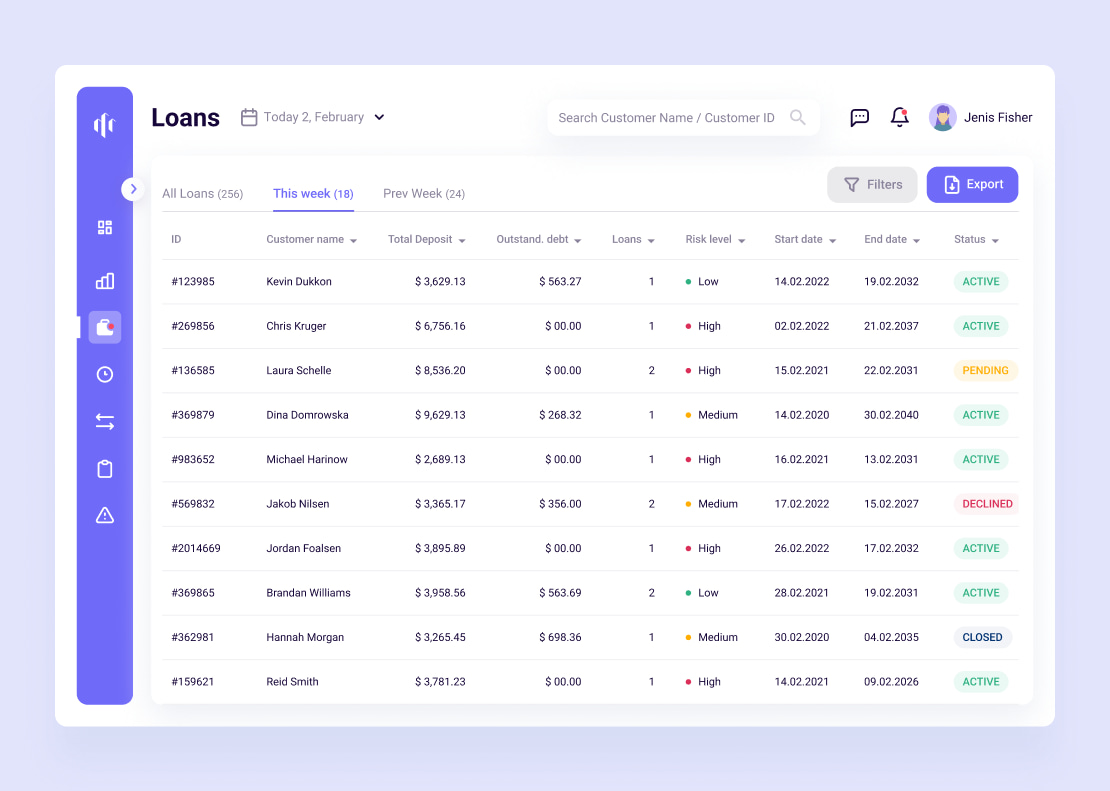

Früher dauerte es bis zu einem Monat, um ein Drittel der Kundenbasis zu verarbeiten. Dank dieser Lösung ist der Prozess nun auf vier Tage verkürzt. Sowohl Bargeldkredite als auch Kreditkarten werden nun mithilfe dieser neuen Technologie vergeben. Als Ergebnis kann der Kunde den Prozess zur Kundenregistrierung weiter vereinfachen und die erforderlichen Informationen reduzieren. Abschließend stellt das aktualisierte Risikobewertungsmodell potenziellen Kreditnehmern maßgeschneiderte Kreditangebote bereit.

Um präzise und maßgeschneiderte Kreditangebote zu generieren, wendet ein Benutzer statistische Modelle zur Beurteilung des Kreditrisikos an. Zusätzlich dazu werden Modelle auf Grundlage von internen und externen Daten eingesetzt, um die Eignung eines Kunden für einen spezifischen Kredit zu bewerten. Es ist ebenfalls erwähnenswert, dass im Zuge der Einführung dieser Lösung ein neues Modell zur Bewertung des Einkommens und des geeigneten Kreditbetrags eingeführt wurde. Dadurch ist es nun möglich, den individuellen maximalen Kreditbetrag für jeden Kunden zu berechnen.

Die Lösung umfasst Module für die Berechnung von Kreditscores, für die Entscheidungsfindung, für die Interaktion mit externen Datenquellen, für die Verarbeitung von Kundeneinkünften und für die Erkennung und Bewertung von potenziellem Betrug.

Projektergebnisse

- Die Zeit, die für die Erstellung vorab genehmigter Kreditangebote benötigt wird, wurde erheblich verkürzt, was den Kreditprozess effizienter und schneller macht;

- Die von den verfügbaren Algorithmen erstellten Modelle lernen eigenständig aus neuen Daten, was sie für die Bewertung der Kundenabwanderungsraten und der Reaktionen auf Kreditprodukte nützlich macht;

- Die Integration von Graphenanalyse und Beziehungsanalyse in die IT-Lösung unterstützt die Identifizierung, Untersuchung und Bekämpfung von Kreditbetrug.

Kapazitäten und Features

I. Ausführung des Modells

Die Kreditfabrik verwendet eine Plattform auf Basis von Mikroservices, um Modelle auszuführen. Damit kann die Bank verschiedenen Kunden ein Modell-als-Service (MaaS) anbieten, das unterschiedliche Datenverarbeitungsframeworks nutzt. Dies geschieht sowohl online mit schneller Reaktionszeit und hoher Datenlast als auch im Batch-Modus, der praktisch jede Datenmenge verarbeiten kann.

Die Modelle, die den Geschäftsprozess des Kunden beschreiben, sind in einer zentralen Plattform integriert. Hier erfolgen die erforderlichen Berechnungen, und die Ergebnisse stehen für die weitere Verwendung zur Verfügung.

Die Plattform ist über eine Vielzahl von Integrationsadaptern mit der Kreditfabrik-Lösung verbunden. Dies ermöglicht eine flexible Konfiguration der Kreditfabrikprozesse und eine effektive Interaktion in verschiedenen Phasen der Antragsbearbeitung.

Während die Plattform aktiv ist, speichert sie alle Betriebsdaten des Systems, was eine spätere Verwendung zur Überwachung des Systembetriebs und des Modelltrainingssystems ermöglicht.

Wir beabsichtigen, dem System ein zentrales Modellverwaltungssystem hinzuzufügen. Dies ermöglicht es dem Kunden, ein umfassendes und eigenständiges Register aller verwendeten Modelle und ihrer Versionen zu führen. Dadurch kann der Kunde aktualisierte Modelle schnell nutzen und sie sogar automatisch neu trainieren, ohne menschliche Beteiligung.

Abschließend erfolgt die Erweiterung der Ausführungsplattform um neue spezialisierte Komponenten, darunter eine Graphenplattform und eine Geo-Plattform.

II. Grafenplattform

Die Graphenplattform wird zur Aufdeckung und Verhinderung von Betrug eingesetzt. Sie besteht aus einem Graph-Datenbank-Management-System und einer benutzerfreundlichen Schnittstelle. Das DBMS ist in die Hadoop-basierte Datenspeicherung integriert. Es wird verwendet, um Verbindungen zwischen verschiedenen Eckpunkten herzustellen.

Potenzieller Kreditbetrug kann sowohl in Echtzeit als auch über die Offline-Überwachung (Erkennung und Untersuchung von Kreditbetrug, Analyse der Risikostufen für möglichen Kreditbetrug usw.) erkannt werden.

Kreditbetrug wird über Graphenanalyse, Verknüpfungsanalyse und aufgedeckte Widersprüche identifiziert und untersucht. Die Ergebnisse jeder Untersuchung von Kreditbetrug können Einfluss auf die Bearbeitung eines Kreditantrags und die Ebene haben, auf der die endgültige Entscheidung getroffen wird.

III. Geo-Plattform

Die Geo-Plattform fungiert als praktisches Tool zur Analyse der Bedürfnisse und Interessen während des gesamten Bankprozesses. Sie wirkt wie eine Sammlung von Geo-Schichten verschiedener anonymisierter Daten. Die Analyse dieser Daten mithilfe automatischer Machine-Learning-Methoden (Auto-ML) ermöglicht die Vorhersage der Nachfrage, der Kundenströme und anderer entscheidungsrelevanter Faktoren. Die Produkte der Geo-Plattform werden zur Bewertung und Vorhersage des Zustroms von Kreditnehmern sowie für gezielte Werbung eingesetzt.

Die in einem einzigen Geo-Raster gesammelten Daten ermöglichen die Anwendung von Auto-ML-Methoden, um die Einführung neuer Produkte auf dem Markt zu erleichtern. Diese Geo-Plattform umfasst Dutzende von Schichten anonymisierter Daten aus den Bereichen Bankwesen, Telekommunikation und anderen digitalen Diensten. Ein solches Modul ermöglicht es, eine breite Palette geografischer Eigenschaften bei der Anwendung von Kundenbewertungsmodellen zu berücksichtigen: angefangen von der regionalen Ebene und der Standortbestimmung von Büros in bestimmten Situationen bis hin zum Wohnsitz und zur Beschäftigung eines individuellen Kunden.

IV. Einkommensbewertungsmodul

Die Beurteilung der Solvenz eines Kunden ist eine entscheidende Aufgabe bei der Kreditvergabe. Leider führen die meisten modernen Banken solche Bewertungen manuell durch. Die Kreditfabrik ermöglicht jedoch die Anwendung statistischer Modelle zu diesem Zweck. Diese Modelle ermöglichen es Endbenutzern, das Einkommen eines potenziellen Kunden unter Verwendung aller verfügbaren Daten zu bewerten, einschließlich:

- Sozio-demografische Profile;

- Informationen zu zuvor eingereichten Anträgen für Kredite und Nicht-Kreditprodukte;

- Vorherige Transaktionen;

- Informationen über Einlagen und Konten;

- Zahlungsdiziplin in Bezug auf zuvor ausgegebene Kredite.

Die Anwendung dieses Modells auf den Kreditvergabeprozess ermöglicht es, vollwertige vorab genehmigte Kreditangebote zu generieren und die optimale Kreditbelastung zu bestimmen.

Projektergebnisse

- Die Verarbeitungsgeschwindigkeit von Kundendaten hat sich um das Zehnfache gesteigert;

- Die Entscheidungsfindung in Bezug auf Privatkunden dauert in der Regel zwischen 1 und 3 Minuten;

- Ein Großteil der Kunden, nämlich 95%, muss keine Einkommens- und Beschäftigungsnachweise einreichen;

- Die Amortisationszeit des Projekts beträgt weniger als 1,5 Jahre;

- In nur 3-4 Tagen konnten 20 Millionen vorab genehmigte Kreditangebote erstellt werden;

- Die Kreditlimits sind im Durchschnitt um 15-20% gestiegen, da die Screening-Modelle aktualisiert wurden und das Einkommensmodell eingeführt wurde;

- Die Einführungszeit neuer Kreditprodukte auf dem Markt wurde um das Dreifache verkürzt;

- Die Vorhersage des Kunden-Einkommens ist mithilfe von ML-Methoden und den darauf basierenden Modellen möglich.

Kostenlose Beratung anfordern

Weitere Schritte

Nachdem wir Ihre Anforderungen analysiert haben, meldet ein Experte bei Ihnen;

Bei Bedarf unterzeichnen wir ein NDA, um den höchsten Datenschutz sicherzustellen;

Wir legen ein umfassendes Projektangebot mit Kostenschätzungen, Fristen, CVs usw. vor.

Kunden, die uns vertrauen: